Grüne Anleihen (Green Bonds): Investieren mit gutem grünen Gewissen?

Zum Übergang zu einer CO2-armen Wirtschaft gehören auch Investitionen in umweltfreundliche Vermögenswerte und Projekte. Eine wichtige Möglichkeit zur Beschaffung des erforderlichen Kapitals besteht darin, öffentliche und private Investoren zu bewegen, grüne Anleihen oder sogenannte Green Bonds zu kaufen.

Die EU möchte in dieser Initiative vor allen Dingen die ESG-Kriterien berückscihtigen:

- Umwelt (“Environment“),

- Soziales (“Social”)

- Verantwortungsvolle Unternehmensführung (“Governance”)

Mittels eines EU-Standards für grüne Anleihen soll klar festlegt werden, welche Vermögenswerte und Projekte gefördert werden können.

Die Europäische Investitionsbank (EIB) als weltweiter Pionier für grüne Anleihen

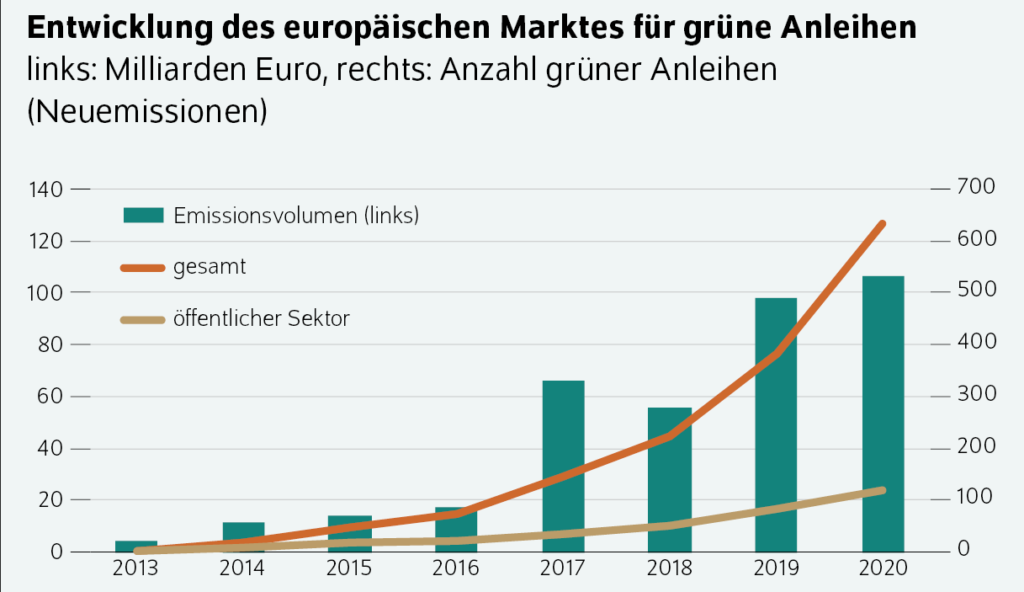

Nachdem die Europäische Investitionsbank (EIB) im Jahr 2007 die allererste grüne Anleihe ausgegeben hatte, war der Markt erst recht langsam, dann aber immer schneller gewachsen. Im Jahr 2019 belief er sich bereits auf 258 Mrd. US-Dollar. Er ist heute das am schnellsten wachsende Segment des Anleihenmarktes.

Entwicklung des internationalen Markts für grüne Anleihen

2007

Erste Grüne Anleihe (EIB, 823 Mio. US-Dollar)

2008

Erste grüne Anleihe einer Region (Nord-Pas-de-Calais, 74 Mio. US-Dollar)

2012

Gesamtvolumen grüner Anleihen erreicht 3 Mrd. US-Dollar

Aber was sind denn nun grüne Anleihen (Green Bonds)?

Bei grünen Anleihen handelt sich um eine Spielart des wirkungsorientierten Investierens (“Impact Investing”). Grüne Anleihen sind festverzinsliche Wertpapiere, die Emittenten wie auch Investoren die Möglichkeit zur Unterstützung von Umwelt- und Klimaschutzprojekten bieten.

Der Rückblick auf die kurze Geschichte der grünen Anleihen zeigt, dass im Vergleich der Regionen zunächst Europa der Vorreiter war. Mit 45 Prozent der Emissionen ist Europa anteilig immer noch die wichtigste Großregion. Hier spielt offenbar die treibende Kraft der EIB eine wichtige Rolle. Differenziert man jedoch nach Ländern, dann rangierten 2019 die USA mit einem Emissionsvolumen von 51,3 Mrd. USD deutlich vor China mit 31,3 und Frankreich mit 30,1 Mrd. USD.

Die Emittenten von grünen Anleihen sind oft selbst gar nicht so sauber!

Anfänglich stammten die Emittenten von grünen Anleihen aus staatsnahem bzw. aus dem rein staatlichen Bereich, der auch überstaatliche oder internationale Organisationen einschloss. Ab 2013 begannen auch privatwirtschaftliche Unternehmen grüne Anleihen auszugeben. Das Volumen privatwirtschaftlicher Emittenten stieg seit 2013 immens an, sodass diese “Corporate Green Bonds” inzwischen ein Drittel des gesamten Marktes ausmachen. Diese grünen Unternehmensanleihen werden häufig von Unternehmen begeben, die ursprünglich nicht gerade aus grünen Sektoren stammen. Der Markt teilt sich aktuell wie folgt auf:

- Energie 34 %

- Immobilien 26 %

- Transport 15-20 %

- Wasser 10 %

Also alles nur Greenwashing?

In Deutschland wurden 2019 rund 70 % der Emissionserlöse in erneuerbare Energien und 25 % im Immobilienbereich investiert. Als Hauptmotive für die Ausgabe von grünen Anleihen werden die geringeren Kapitalkosten und rufsteigernde Nachhaltigkeitssignale in der Öffentlichkeit genannt.

Es ist aber auch nicht auszuschließen, dass eine trügerische Nachhaltigkeitsfassade aufgebaut wird, das sogenannte “Greenwashing”. Hinsichtlich der geringeren Kapitalkosten erhoffen sich Unternehmen, durch eine bessere Nachhaltigkeitsbewertung ein positiveres Kreditrating zu erzielen und dadurch günstigere Finanzierungsbedingungen zu erhalten. Oder die Unternehmen hoffen, dass Investoren für den guten Zweck bereit sind, geringere Renditen zu akzeptieren. Das Ergebnis wäre in beiden Fällen ein “Green Bond Premium” (auch “Greenium” genannt).

LESEN SIE HIERZU MEHR IN UNSERER KOSTENLOSEN BROSCHÜRE

Die Genève-Invest-Gruppe ist seit vielen Jahren erfolgreich im Bereich der Vermögensverwaltung tätig und bieten Ihnen wertvolle Einblicke in den Kapitalmarkt. Erfahren Sie, weshalb wir seit mehr als 20 Jahren kontinuierlich Unternehmensanleihen im Portfolio haben und warum sich daran auch in Zukunft nichts ändern wird.

Die Etablierung von Standards für die Emission grüner Anleihen

Es gilt als wesentlich für das wirkungsorientierte Investieren und damit für grüne Anleihen, eine hohe Transparenz der Investitionsziele zu gewährleisten und eine zweckgebundene Verwendung der Mittel zu erreichen. Nach Veröffentlichung der “Green Bond Principles” (GBP) und später des “Climate Bond Standard” (CBS) können nun emittierende Unternehmen ein CBS-Siegel beziehen. Die von der EU gestartete Initiative soll sich darüber hinaus umfassender auf den ESG-Zielen und damit auch auf Menschenrechten basieren.

Jetzt ist das ideale Zeitfenster, um in Anleihen zu investieren. Die Unternehmensanleihen bieten aktuell Renditen über 7 % p.a.

Vereinbaren Sie jetzt einen Rückruf von einem unserer Experten. Wir beraten Sie kostenlos & unverbindlich und finden für Sie die besten Unternehmensanleihen.

Für Investoren mit 100.000 € oder mehr

Kostenlose Beratung & Rückruf-Service

Wir beobachten die Entwicklung des Segments rund um grüne Anleihen sehr genau

Genève Invest beobachtet die Entwicklung des Grüne-Anleihen-Segments sehr genau und unterstützt die Etablierung eines Standards für die Fixierung von Nachhaltigkeitszielen und für die Überprüfung der gezielten Verwendung von Geldern aus grünen Anleihen.

Außer Frage steht, dass Anleihen (insbesondere institutionelle Unternehmensanleihen) in jedes gut diversifizierte Depot gehören!

Das Universum der Unternehmensanleihen bietet Anlegern eine umfassende Auswahl an Optionen, um die für sie am besten geeignete Kombination aus Risiko und Rendite zu finden. Unternehmensanleihen sind daher ein Kernbestandteil diversifizierter, renditeorientierter Anlage-Portfolios.

Im aktuellen Niedrigzinsumfeld ist es praktisch unmöglich, die Erwartungen anspruchsvoller Anleger mit der traditionellen Art der Beratung durch Banken und deren meist hauseigenen Produkten zu erfüllen. Unternehmensanleihen bieten einschlägige Gründe, warum diese in jedes Depot gehören. Geringere Wertschwankungen im Vergleich zu Aktien sowie ein gewisses Maß an rechtlichem Schutz für Anleihegläubiger mindern das Risiko. Des Weiteren bieten regelmäßige Zinsausschüttungen und Rückzahlungen eine hervorragende Berechenbarkeit, um zukünftige Liquiditätsbedürfnisse optimal zu planen.