Inflationsgeschützte Anleihen – Warum der Privatanleger jetzt handeln muss!

Die Inflation steigt auf ein lange nicht mehr gesehenes Niveau…

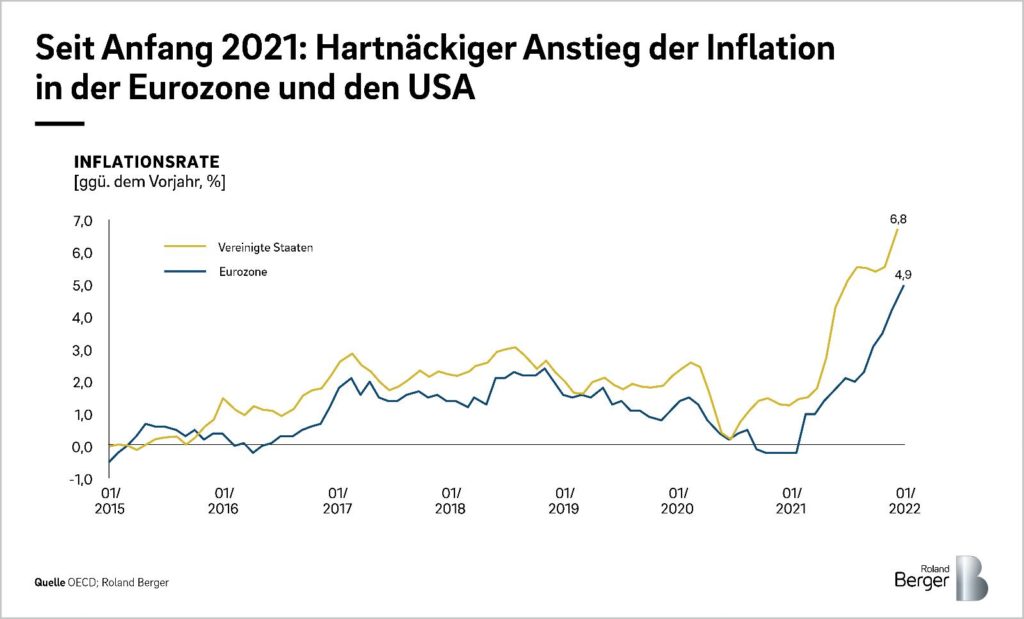

Nach vielen Jahren niedriger Inflation und niedriger Zinsen ist das Schreckgespenst der Inflation wieder zurückgekehrt:

- In der Eurozone stieg sie zuletzt im Januar 2022 auf 4,9 % an.

- In den USA lag sie sogar bei 7,5 %.

Ist dies nur ein vorübergehender Anstieg der Teuerungsrate oder eine hartnäckig verbleibende Inflation? Wer an Letzteres denkt, wird sich auch Gedanken darüber machen müssen, wie man sein Vermögen gegen Inflation schützt, was immer Bestandteil einer langfristigen Anlagestrategie sein sollte. Weitere Information zur Inflation finden Sie hier.

Eine Form des Schutzes gegen Kaufkraftverlust stellen Anlagen in inflationsgeschützte Anleihen dar. Eine inflationsgeschützte Anleihe, auch inflationsindexierte Anleihe oder Inflationsanleihe genannt, wird normalerweise von der Regierung eines Staates ausgegeben.

Ihr Cashflow entspricht dem einer regulären Staatsanleihe mit regelmäßigen Couponzahlungen und der Rückzahlung des Gesamtbetrags bei Fälligkeit. In diesem Fall sind die Coupon- und Rückzahlungsbeträge jedoch an die Inflationsrate gekoppelt, die auf einem Index basiert. Die meisten inflationsindexierten Anleihen garantieren eine Rückzahlung von mindestens 100 % des Kapitals bei Fälligkeit, wodurch Investoren vor längeren Deflationsperioden geschützt werden.

Steigende Zinsen als Gefahr für inflationsgeschützte Anleihen

Inflationsanleihen werden bei der Bewertung ihrer Rendite oft mit festverzinslichen Staatsanleihen mit ähnlicher Fälligkeit verglichen (deren Kuponzahlungen und Kapitalsumme nicht aufgrund der Inflation steigen). Der Ertrag einer festverzinslichen Staatsanleihe wird nominale Rendite genannt. Diese Rendite wird von der Inflation negativ beeinflusst, sodass die sogenannte reale Rendite sinkt – denn die Kaufkraft des Zinskupons sowie die des Rückzahlungsbetrags hat sich während der Anlagedauer durch die Inflation geschmälert. Die Erträge von inflationsgeschützten Anleihen hingegen sind und bleiben inflationsbereinigt stabil, d. h., Anleger erzielen stets konstante „reale“ Renditen.

LESEN SIE HIERZU MEHR IN UNSERER KOSTENLOSEN BROSCHÜRE

Die Genève-Invest-Gruppe ist seit vielen Jahren erfolgreich im Bereich der Vermögensverwaltung tätig und bieten Ihnen wertvolle Einblicke in den Kapitalmarkt. Erfahren Sie, weshalb wir seit mehr als 20 Jahren kontinuierlich Unternehmensanleihen im Portfolio haben und warum sich daran auch in Zukunft nichts ändern wird.

So messen Sie die Attraktivität einer inflationsgeschützten Anleihe: Starke Korrelation mit dem Ölpreis

Der Unterschied zwischen nominalen Anleihen und inflationsgeschützten Anleihen bringt uns zu einem wichtigen Konzept, der sogenannten Break-even-Inflationsrate. Dabei handelt es sich um die Differenz zwischen der Rendite einer nominalen festverzinslichen Anleihe und der realen Rendite einer inflationsgeschützten Anleihe mit ähnlicher Laufzeit und Kreditqualität. Da inflationsindexierte Anleihen flexibel sind und sie keinen festen Kupon für die gesamte Laufzeit der Anleihe haben sowie die Inflationsindexierung die Möglichkeit für höhere nominale Zahlungen bietet, ist der Zinscoupon (vor etwaigen Anpassungen auf Basis der Inflationsindexierung) in aller Regel niedriger angesetzt als bei festverzinslichen Anleihen. Wenn die Inflation im Durchschnitt über der Break-even-Rate liegt, wird die inflationsgebundene Anlage bessere Ergebnisse liefern als festverzinsliche Anleihen. Liegt die Inflation hingegen unter der Break-even-Rate, werden festverzinsliche Anlagen besser abschneiden als inflationsgeschützte Anleihen.

Die derzeitige Break-even-Raten von 10-jährigen Staatsanleihen (Stand März 2022):

- USA: 2,85%

- Großbritannien 4,55%

- Deutschland 2,65%,

- Italien 2.47%

- Japan 0,76%

Die Raten spiegeln die unterschiedlichen langfristigen Inflationserwartungen in den einzelnen Märkten wider. Sie liegen in den meisten Ländern zurzeit auf dem höchsten Niveau seit der Finanzkrise 2007/2008.

Wie in der untenstehenden Grafik deutlich wird, korreliert die Breakeven-Inflationsrate seit März 2020 stark mit dem Anstieg des Ölpreises.

Risiken von inflationsgeschützten Anleihen

Zu den Risiken, denen inflationsgeschützte Anleihen ausgesetzt sind, gehören hauptsächlich das staatliche Kreditausfallrisiko und das Zinsrisiko. Das staatliche Risiko bezieht sich darauf, dass eine Regierung nicht bereit oder in der Lage ist, ihren Kreditverpflichtungen nachzukommen. Da inflationsgeschützte Anleihen einen Großteil ihrer Couponzahlungen in späten Laufzeitjahren versprechen, ist die durchschnittliche Rückzahlung noch stärker in Richtung Fälligkeitstermin verschoben, und damit ergibt sich gegenüber regulären Anleihen ein etwas höheres Kreditausfallrisiko. Bei den meisten Industrieländern wird dieses Risiko jedoch als gering eingestuft.

Das Zinsrisiko als wichtigstes Risiko

Das wohl wichtigere Risiko bei der Investition in inflationsgeschützte Anleihen ist das Zinsrisiko, d. h. die Möglichkeit einer Besserung der Zinslandschaft für Anleger während der Laufzeit der entsprechenden Anleihe. Eine solche Veränderung würde die Anleihe gegenüber später ausgegebenen Anleihen unattraktiver machen und entsprechend deren Kurs senken. Je länger die Laufzeit einer Anleihe, desto größer die Änderung des Anleihekurses als Reaktion auf Veränderungen des Marktzinssatzes und entsprechend umso größer das Zinsrisiko, ein Mechanismus, der auch bei klassischen Anleihen greift.

Jetzt ist das ideale Zeitfenster, um in Anleihen zu investieren. Die Unternehmensanleihen bieten aktuell Renditen über 7 % p.a.

Vereinbaren Sie jetzt einen Rückruf von einem unserer Experten. Wir beraten Sie kostenlos & unverbindlich und finden für Sie die besten Unternehmensanleihen.

Für Investoren mit 100.000 € oder mehr

Kostenlose Beratung & Rückruf-Service

Die Genève Invest Einschätzung zu inflationsgeschützten Anleihen:

Aktien und Unternehmensanleihen sind definitiv die bessere Alternative für Privatanleger.

Genève Invest betrachtet inflationsgeschützte Anleihen als eine von mehreren Möglichkeiten ein Portfolio gegen Inflation abzusichern. Allerdings basieren inflationsgeschützte Anleihen zumeist auf Staatsanleihen und weisen somit sehr niedrige Grund-Renditen auf. Außerdem sollte man bedenken, dass die Zentralbanken die Zinsen in der Regel anheben, wenn Inflation eintritt und länger anhält. Und das Steigen des Zinsniveaus wirkt sich negativ auf die Kurse von Staatsanleihen aus, sodass Kursverluste drohen.

Aus diesen genannten Gründen ist es sinnvoll, auch über Alternativen zur Inflationsabsicherung eines Vermögens nachzudenken. Insbesondere kann dies über die Anlage in Sachwerten wie Aktien geschehen. Aber auch hochverzinsliche Unternehmensanleihen (sog. High Yield Anleihen) bieten durch hohe Zinskupons einen guten Schutz vor Inflation.