So finden Sparer eine solide Geldanlage mit hoher Rendite

Sicherheit und hohe Zinsen schließen sich angeblich aus. Doch in der Praxis können Sparer auch mit einer solide Geldanlage attraktive Renditen erzielen.

Mit Anleihen oder anderen Zinsanlagen attraktive Renditen zu erzielen, war in den vergangenen Jahren nicht leicht. Schuld daran sind die Nullzinspolitik und die Anleihen-Kaufprogramme der Notenbanken. Selbst Staatsanleihen von Ländern wie Griechenland oder Italien boten zuletzt kaum mehr Rendite als deutsche Bundesanleihen. Einigermaßen sichere Zinsanlagen zu finden, die gleichzeitig eine nennenswerte Rendite bieten, gleicht scheinbar der sprichwörtlichen Suche nach der Nadel im Heuhaufen. Doch diese Suche ist keinesfalls aussichtslos. Sparern, die Chancen und Risiken richtig einzuschätzen wissen, bietet der Markt ausreichend gute Gelegenheiten für erfolgreiche Investitionen in Zinspapiere. Dabei ist es wichtig, das Zusammenspiel von Risiko und Rendite richtig zu verstehen.

Diese Faktoren bestimmen im Wesentlichen die Renditechancen von Anleihen:

- Nomineller Zinssatz der Anleihe

- Marktzins

- Bonität des Schuldners

- Laufzeit der Anleihe

Sicherheit und Rendite sind nach gängiger Lehrmeinung zwei Enden einer Skala

Grundsätzlich gilt bei der Geldanlage: Je höher die Chance auf eine hohe Rendite ist, desto weniger Sicherheit bietet sie. Investieren Sparer also in eine Geldanlage, die überproportional hohe Zinsen verspricht, gehen diese Anleger auch ein höheres Risiko ein, dass Zinszahlungen ausbleiben oder sogar die Rückzahlung ausfällt. Die Gleichung gilt auch umgekehrt. Je mehr Sicherheit eine Geldanlage bietet, desto geringer ist die zu erwartende Rendite.

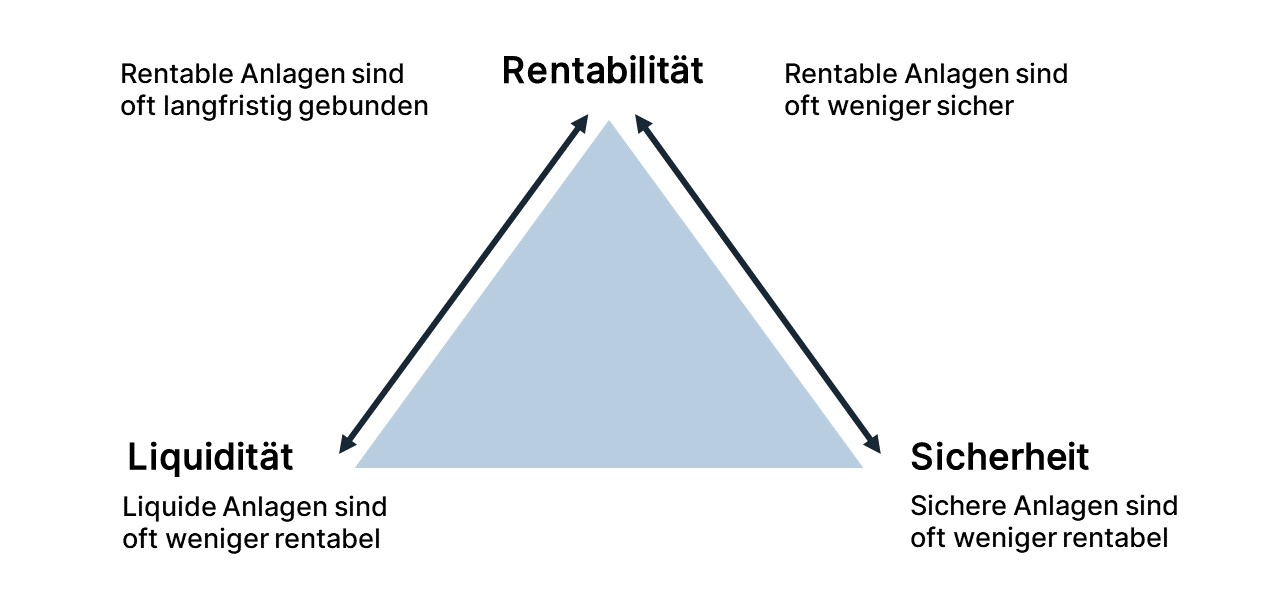

Rendite, Sicherheit und Liquidität stehen in Wechselwirkung zueinander. Mehr zum Thema „Magisches Dreieck der Geldanlage“ finden Sie hier.

Das ewige Zusammenspiel von Risiko und Rendite

Nicht umsonst spricht man davon, dass Zinsen eine Risikoprämie enthalten. Das kommt daher, dass sich die Höhe der Rendite einer Geldanlage aus mehreren Faktoren zusammensetzt. Basis ist der sogenannte risikolose Zins. Damit ist eine Geldanlage gemeint, bei der Sparer nahezu sicher sein können, dass sie bei einer Investition kein Risiko eingehen, ihr investiertes Kapital zu verlieren. Als Referenzwert werden hier gerne die Renditen von Bundesanleihen herangezogen. Ein weiterer Faktor ist die Restlaufzeit einer verzinsten Geldanlage, zum Beispiel einer Anleihe. In der Regel ist es so, dass die Rendite umso höher ist, desto länger die Restlaufzeit einer Zinsanlage ist. Auch hier ist ein Risiko eingepreist. Denn je weiter Ereignisse in der Zukunft liegen, desto größer ist die Unsicherheit über den weiteren Verlauf. Wer kann schon in die Zukunft blicken? Und so gilt bei der Laufzeit ebenso für andere Risikofaktoren: Mehr Unsicherheit gleich mehr Risiko gleich höhere Rendite.

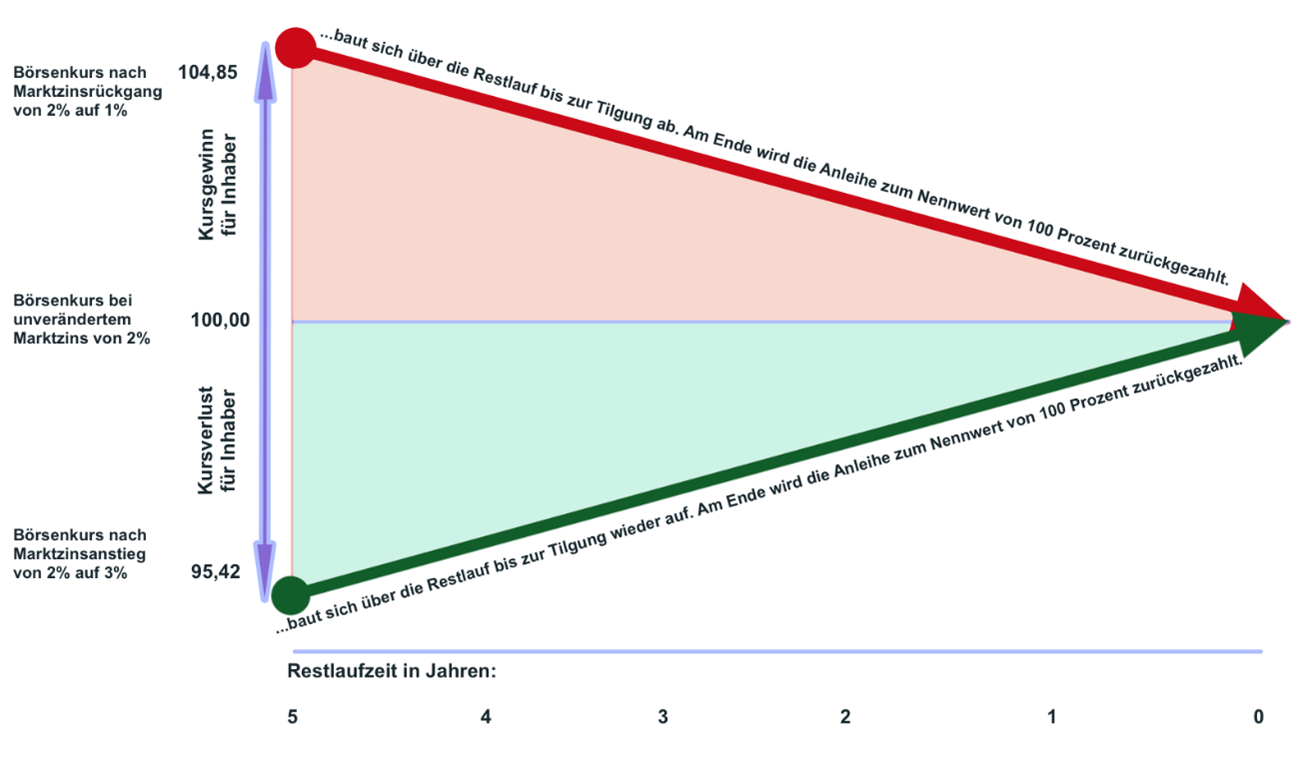

Auswirkungen einer Änderung des Marktzinssatzes auf den Börsenkurs einer Bundesanleihe mit Restlaufzeit von 5 Jahren und einem Kupon von 2 %.

Szenario 1: Bleibt der Marktzins unverändert im Vergleich zum Zeitpunkt der Emission der Anleihe, verändert sich auch der Börsenkurs der Anleihe nicht.

Szenario 2: Steigt der Marktzins von 2% auf 3 % an, gibt der Anleihekurs nach. Anleiheinhaber müssten bei einem Verkauf Kursverluste hinnehmen. Anleger, die die Anleihe neu erwerben, erzielen mit dieser eine höhere Rendite in Höhe des neuen Marktzinses von 3 %, da sie zu einem günstigeren Kurs einsteigen und bis Laufzeitende Kursgewinne verbuchen können.

Szenario 3: Sinkt der Marktzins von 2% auf 1 %, steigt der Kurs. Anleiheinhaber könnten beim sofortigen Verkauf einen Kursgewinn erzielen. Anleger, die die Anleihe neu erwerben, müssen diesen höheren Kurs beim Kauf bezahlen und müssen bis zum Laufzeitende einen Kursverlust hinnehmen, da der Kurs der Anleihe bis zum Laufzeitende sukzessive auf 100 Prozent des Nennwertes sinkt. Die bis zum Laufzeitende erzielbare Rendite der Anleihe entspricht dem neuen Marktzins von 1 %.

Wie die Bonität auf den Preis einer Anleihe wirkt

Ein weiterer Faktor ist die Bonität des jeweiligen Schuldners. Bundesanleihen gelten als risikolos, weil Anleger nahezu sicher davon ausgehen können, dass die Bundesrepublik ihre Zinsen bezahlt und ihre Schulden begleicht. Das ist bei anderen Schuldnern wie beispielsweise bestimmten Schwellenländern oder Unternehmen nicht so. Je nach Markt-Einschätzung ihrer jeweiligen Bonität müssen sie Sparern einen Zinsaufschlag – also einen Risikoaufschlag – bieten.

Und so kommt es, dass Anleihen eines Unternehmens, das in den vergangenen Jahren schlecht gewirtschaftet hat und bei dem Anleger fürchten, dass möglicherweise eine Insolvenz droht, erfahrungsgemäß sehr viel preiswerter sind und damit mehr Rendite bieten als Anleihen eines großen Konzerns, der als Marktführer gilt und dessen Geschäfte auf absehbare Zeit gut laufen werden.

Wie schneidet Ihr Depot ab?

Wir zeigen Ihnen, wie Genève Invest Ihr Portfolio verbessern kann.

Erhalten Sie individuelle Ratschläge hinsichtlich Diversifikation, Kostenminimierung und Effizienz.

Große Chancen durch Marktineffizienzen

Die Einschätzung der Marktteilnehmer, wie sicher die Rückzahlung und die zu erwartenden Zinszahlungen einer Geldanlage sind, ist ein entscheidender Faktor für die Höhe der zu erwartenden Rendite. Gleichzeitig liegt hier im Wort „Einschätzung“ für wache Anleger der Schlüssel zum Erfolg. Denn der „Markt“ kann sich verschätzen. Das passiert insbesondere bei Unternehmensanleihen gar nicht so selten. Dafür gibt es mehrere Gründe. Ein Grund ist, dass manche großen Marktteilnehmer wie beispielsweise Versicherungen oder Pensionskassen gezwungen sind, sicherere Staatsanleihen zu kaufen. Sie können also nur in einem bestimmten Rahmen frei agieren und fallen als Käufer für viele Unternehmensanleihen aus. Schon aufgrund dieses Umstandes sind Staatsanleihen im Durchschnitt teurer und bieten weniger Rendite als Unternehmensanleihen. Ein weiterer Grund ist, dass die großen Rating-Agenturen wie Moody´s oder Fitch nicht alle Anleihen bewerten. Und auch die Analysten großer institutioneller Investoren haben immer nur ein Teilsegment des riesigen Anleihemarktes im Blick. Unternehmen außerhalb des großen, beobachteten Mainstreams müssen deshalb höhere Zinsen bieten, um Investoren für ihre Anleihen zu finden. Das heißt jedoch nicht, dass die Wahrscheinlichkeit geringer wäre, dass diese Unternehmen ihre Zinsen bezahlen und das von ihnen über Anleihen geliehene Geld an die Anleger zurückzahlen. Es herrscht nur aufgrund fehlender Analysen mehr Unsicherheit darüber. Hier gilt die Formel: Weniger Wissen gleich mehr Unsicherheit gleich mehr Rendite.

Die Bonität sagt nicht alles über die Sicherheit einer Anleihe aus

Eine Chance liegt auch darin, dass „der Markt“ oft die falschen Kriterien bewertet. Laufen die Geschäfte eines Unternehmens nicht so, wie „der Markt“ es erwartet, bedeutet dies in der Regel, dass der Aktienkurs des betreffenden Unternehmens sinkt. Denn die Gewinnprognosen müssen bei enttäuschendem Geschäftsverlauf nach unten angepasst werden. Damit sinkt der Wert des Unternehmens – und damit auch seine Bewertung an der Börse. Für die Bewertung von Anleihen gelten jedoch andere Regeln als für Aktien. Entscheidend ist bei Anleihen nur, ob ein Unternehmen seine Zinszahlungen leisten kann und in der Lage ist, seine Schulden zurückzuzahlen. Ob ein Unternehmen höhere oder niedrigere Gewinne erzielt, ist für Anleihebesitzer nur dann interessant, falls eine Zahlungsunfähigkeit droht. Trotzdem schwanken die Kurse für Anleihen oft auch im Zusammenhang mit veröffentlichten Geschäftszahlen oder Gerüchten. So ergeben sich für kühl handelnde Investoren am Zinsmarkt oft gute Anlagechancen.

WARUM UNTERNEHMENSANLEIHEN IN JEDES PORTFOLIO GEHÖREN

Genève Invest ist eine Vermögensverwaltung mit mehr als 20 Jahren Erfahrung und über 1.000 Kunden. Aufgrund dieser jahrzehntelanger Erfahrung ist es uns möglich, Ihnen als Privatanleger wertvolle Einblicke in den Bereich der rentablen Vermögensverwaltung zu gewähren – aus erster Hand.

Welche Renditechance welche Geldanlage bietet

Ein weiterer Faktor ist die Bonität des jeweiligen Schuldners. Bundesanleihen gelten als risikolos, weil Anleger nahezu sicher davon ausgehen können, dass die Bundesrepublik ihre Zinsen bezahlt und ihre Schulden begleicht. Das ist bei anderen Schuldnern wie beispielsweise bestimmten Schwellenländern oder Unternehmen nicht so. Je nach Markt-Einschätzung ihrer jeweiligen Bonität müssen sie Sparern einen Zinsaufschlag – also einen Risikoaufschlag – bieten.

Und so kommt es, dass Anleihen eines Unternehmens, das in den vergangenen Jahren schlecht gewirtschaftet hat und bei dem Anleger fürchten, dass möglicherweise eine Insolvenz droht, erfahrungsgemäß sehr viel preiswerter sind und damit mehr Rendite bieten als Anleihen eines großen Konzerns, der als Marktführer gilt und dessen Geschäfte auf absehbare Zeit gut laufen werden.

Wie die Bonität auf den Preis einer Anleihe wirkt

In den oben genannten Beispielen ist viel von Anleihen die Rede. Das liegt daran, dass nahezu jede Zinsanlage auf Anleihen zurückgeht. Denn Geld, das von Anlegern bei einer Bank auf Sparbücher eingezahlt oder als Festgeld angelegt wird, wird von den Banken überwiegend in Anleihen investiert, zum Teil aber auch in andere Anlageklassen, die mehr Rendite versprechen. Die Differenz zwischen dem Zins, den die Bank Anlegern zahlt und der Rendite, die die Bank mit dem eingezahlten Anlegergeld am Kapitalmarkt erwirtschaftet, fließt der Bank als Gewinn zu. Für Sparer ist es deshalb nicht uninteressant, zu wissen, welche Anlageklassen es gibt und wieviel Rendite sie bieten können.

Folgende Anlegeklassen gibt es:

- Bankeinlagen wie Bargeld, Sparkonten und Festgelder

- Immobilien

- Rohstoffe

- Festverzinsliche Wertpapiere wie Staatsanleihen, Pfandbriefe und Unternehmensanleihen

- Aktien

Folgende Renditen konnten Anleger mit diesen Anlageklassen in den vergangenen 30 Jahren im Durchschnitt erzielen:

- Bankeinlagen wie Bargeld, Sparkonten und Festgelder: 0–3%

- Immobilien: 3–5%

- Rohstoffe: 1–3%

- Festverzinsliche Wertpapiere wie Staatsanleihen, Pfandbriefe und Unternehmensanleihen: 0–7%

- Aktien 7–10%

Wichtig: Diese Renditen müssen vor dem Hintergrund sinkender Zinsen in den vergangenen 30 Jahren gesehen werden. Während Anfang der neunziger Jahre auf Sparkonten noch bis zu 4% Zinsen gezahlt wurden, sind diese heute auf bis zu 0% gefallen. Ob und in welchem Umfang die Zinsen in den kommenden Jahren wieder steigen werden, ist höchst ungewiss. Deshalb gilt grundsätzlich: Anleger sollten ihr Risiko streuen und bei der Geldanlage niemals alles auf eine Karte setzen. Das gilt innerhalb der Anlageklasse Anleihen. Es gilt aber auch im Zusammenspiel mit anderen Anlageklassen wie etwa Aktien, Immobilien und Rohstoffen.

Jetzt ist das ideale Zeitfenster, um in Anleihen zu investieren. Die Unternehmensanleihen bieten aktuell Renditen über 7 % p.a.

Vereinbaren Sie jetzt einen Rückruf von einem unserer Experten. Wir beraten Sie kostenlos & unverbindlich und finden für Sie die besten Unternehmensanleihen.

Für Investoren mit 100.000 € oder mehr

Kostenlose Beratung & Rückruf-Service

Aktien und Anleihen im Verbund: Das Genève-Invest-Konzept

Die höchsten Renditen lassen sich mit Aktienanlagen, bzw. dynamischen Anlagestrategien erzielen. Kurzfristig sind hier größere Kurs-Schwankungen möglich als mit anderen Anlageklassen. Langfristig sehen die Erfahrungen anders aus. So hat sich etwa beim DAX in den vergangenen 30 Jahren die längste Verlustperiode über sieben Jahre hingezogen, von 2001 bis 2007. Anleger, die unmittelbar vor dem Platzen der Dot.com-Blase im März 2000 in den Dax investiert hätten, wären nach 6 Jahren wieder in der Gewinnzone gewesen. Wohlgemerkt: Das ist nur das Worst-Case-Szenario. Es bedeutet gleichzeitig, dass in den vergangenen 30 Jahren alle anderen Einstiegspunkte als kurz vor dem Crash im Jahr 2000 zu deutlich kürzeren Verlustphasen oder direkt zu Gewinnen geführt haben. Das sind Gewinne von etwa 7-10% pro Jahr, je nach Berechnungsmethode.

Anleger können mit einer Kombination aus Aktien und Anleihen ihr Anlagerisiko relativ gut steuern. Anleihen mit hoher Bonität lassen sich dann als Stabilisator nutzen, während Aktien die Rendite liefern. Verfolgt man bei beiden Anlageklassen den Grundsatz des Value Investing – also die Suche nach unterbewerteten Aktien und Anleihen –, lassen sich nachhaltig solide Renditen erzielen. Das hat der Mischfonds Global Income – Interest & Dividend (ISIN: LU0388926494) in den vergangenen Jahren regelmäßig bewiesen. Unter dem Strich erzielte der Mischfonds einen durchschnittlichen Wertzuwachs von mehr als zehn Prozent per annum seit Auflage im Jahr 2012.

Fakt ist: Aktien bieten die höchsten Renditen!

Vermietete Immobilien bieten steten Kapitalfluss

Vergleichsweise hohe Renditen lassen sich auch mit vermieteten Immobilien erzielen. Hier gelten andere Regeln als bei Aktien oder Anleihen. Der vielleicht wichtigste Unterschied: Immobilien lassen sich, wie der Name schon verrät, nicht schnell kaufen oder verkaufen. Das investierte Geld ist gebunden und nicht liquide. Ein weiterer wichtiger Unterschied zu Aktien oder Anleihen besteht darin, dass sich der aktuelle Wert einer Immobilie immer nur schätzen lässt. Wieviel eine Immobilie wert ist, erfahren Käufer und Verkäufer immer erst am Tag des Vertragsabschlusses.

Gold gilt als Versicherung gegen große Krisen

Reden wir von Rohstoffen als Geldanlage, meinen wir konkret Gold. Denn alle anderen Arten von Investments in Rohstoffe sind in der Regel entweder Absicherungsgeschäfte oder Spekulation. Für Privatanleger lohnen sich solche Investitionen nicht. Und auch Gold ist kein Langfristinvestment, sondern eine Art Versicherung gegen Krisen. Denn Gold zahlt keine Zinsen und keine Dividenden. Im Gegenteil. Die Lagerung von Gold kostet Geld.

Das Genève-Invest-Konzept

Unternehmensanleihen mit hoher Rendite und bestem Risiko/Rendite-Verhältnis

Systematischer Fokus auf Nischenthemen und Sonderfaktoren

Kontinuierlicher und vorhersehbarer Ertragsfluss

Rechtlicher Schutz für Anleihegläubiger: Fokus auf besicherte, vorrangige Anleihen

Vorausschauende & transparente Kommunikation mit der Unternehmensführung

Geringere Wertschwankungen als Aktien und Vorteile einer effektiven Diversifikation

Feste hohe Anleihezinsen & Verringerung des Zinskurvenrisikos

Zusätzliche Erträge durch Ausnutzung des Zinskurveneffekts